复盘哥按:这篇稿子的思路有点意思,大家可以看看。写得比较专业,不是那么直白,所以大家可以看慢一些,不过绝对值得一读。当然,复盘哥并不同意里面所有的观点,只是觉得分析得思路值得借鉴。大家自己判断吧。

外媒写稿就是比较枯燥。

本周(8月25日当周)中国股市史诗般的暴跌引起的全球金融市场波动注定将被载入史册。人们普遍认为这是市场对中国政府8月11日主动让人民币贬值的反应,人民币贬值被解读为中国为降低出口价格并促进经济增长的大(feng)胆(kuang)举措。

然而这种解释经不起推敲。

首先,中国投资者做投资(投机)并非基于对经济的判断,而是主要基于对政府将以何种措施救市的预期。被称为“黑色星期一”的市场崩盘,更可能是对上周末央行未能如期宣布降准的反应,因为先前2月和4月的降准对股市起到过提振作用。而在两日股市暴跌后,政府最终屈服,在北京时间周二(8月25日)晚间宣布降准并降息。

其次,人民币贬值将近两周后股市出现崩盘,此前,央行只让人民币贬值了3%就出手干预止跌汇率,这对促进企业出口并无大(luan)用,因为仅去年,人民币实际汇率有效升值了约14%。

人民币贬值可能是为了打破人民币严格钉住美元的汇率制度,这种义务般的制度导致资本外流从而抽干了中国实体经济的流动性。

中国政府救市和货币贬值这两项举措源于同一个难题:当局在努力寻找资金维持经济稳定运行。而这个难题并不是突然出现的,了解更多遭致今日之祸的背后原因,以下系列图表逐个解释。

利用廉价汇率刺激经济增长

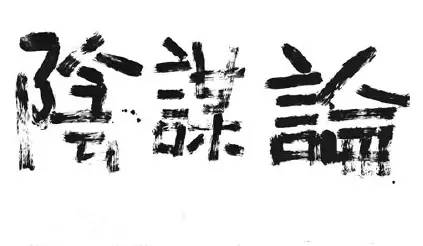

即便出口赚的外汇收入和外资热钱涌入使得中国积累了巨额外汇储备(编者注:经济学理论讲这种情况由于需求驱动该国币值该走升),但长期以来,中国采取盯住美元人为压低人民币汇价的汇率机制,保持人民币价格低于实际均衡汇价。

中国外汇储备1996-2004(单位:万亿美元)

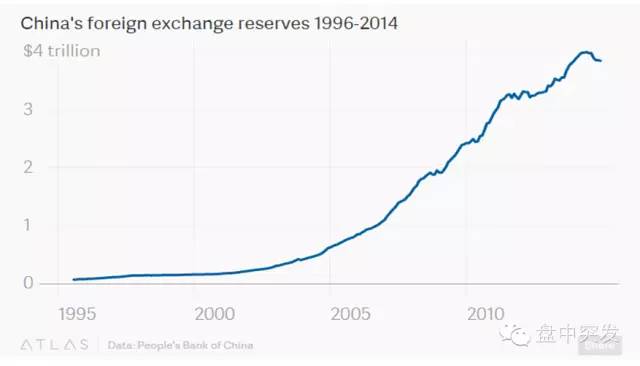

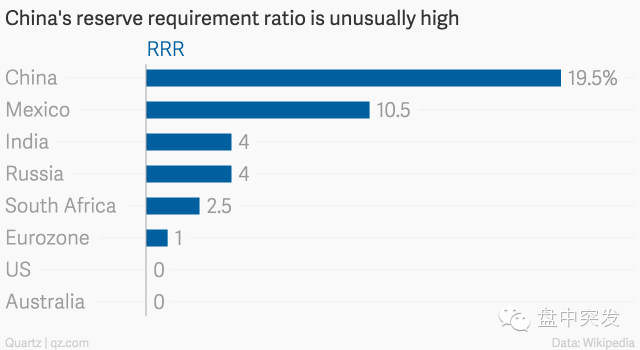

廉价货币促进了中国的投资驱动型增长模式:通过支付比市场对美元均衡汇价更多的人民币,中国人民银行(PBOC)凭空创造了额外的货币,这些多余的货币游离于实体经济之内;而与此同时,央行通过设定离奇之高的存款准备金率,来防止通货膨胀。

世界主要国家的存款准备金率:中国畸高

中国货币供应M2连续上升

货币宽松,信贷宽松,增长起来也轻松。这在全球经济遭遇金融危机袭击以后尤显突出,2008年,中国向实体经济注入4万亿人民币以防经济下滑。由此产生两位数的增长,吸引了外部投资和热钱流入,并推高了对人民币的需求。为了提振步履蹒跚的出口行业,央行不得不购买更多的美元,以对冲人民币需求引起的人民币汇率升值。

政府提振股票市场

但中国经济增长正在放缓,这使得在前期经济增长中积累的28万亿美元债务更难还清。

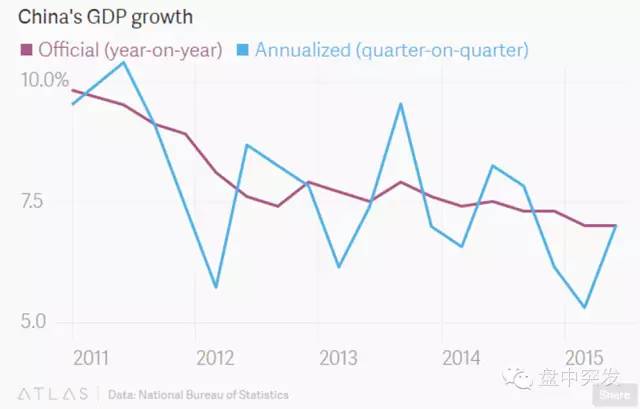

五年来中国GDP增长率(红线:年率;蓝线:季率):4万亿刺激后逐年回落

大约一年前,政府开始提振股市。对于这一举动背后的想法,美国企业研究所(the American Enterprise Institute)经济学家Derek Scissors认为,“嘿,解决这么大的问题为什么不通过股权换债务的方式?”换句话说,牛市将帮助负债企业筹集新的资本,还清逾期贷款。

但是这样做,最终市场会崩塌。

中国基准股指——上证指数一年内走势

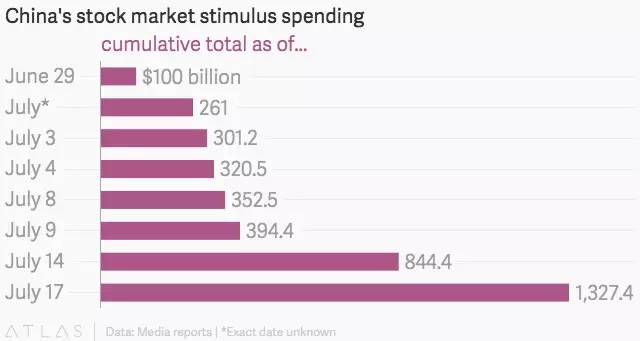

因此,从7月初开始,政府推出了一个扫荡式的救市方案,誓将上证综合指数[2.66%]抬升至4500点。那么问题来了,每当股指接近这个目标价位时,投资(投机)者就开始卖出,因为他们认为政府会在这个点位退出对市场的支撑。结果至今,中国政府已经花费了1万亿美元(6万亿人民币)来托市。

中国救市记账(截至8月5日)

热钱逃离中国

尽管有投资者还在押注股市,其他人已经看到了不详的预兆并提前撤离了,他们把手中的人民币调换成其他货币。自2014年底,涌入的热钱开始调转方向,投机性资金蜂拥流出中国。说明这一资本外逃现象的数据指标是,自2014年四季度以来,外资银行短期贸易融资的下降:

柱:外资银行在中国债权余额;线:余额季度变动

另一个指标是中国银行[0.26% 资金 研报]持有外汇的下降:

中国金融机构外汇持有额月度变化

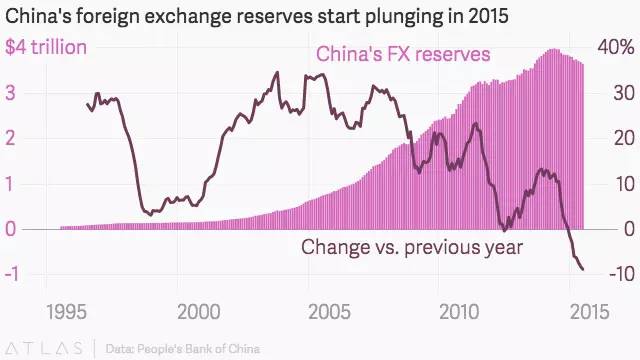

一旦有人抛售人民币,其他人就会担心自己的人民币资产将失去价值,也跟抛。对人民币需求的下降促使人民币对美元的相对价值下降(贬值)。但,央行必须维持人民币的币值稳定性,不仅仅是因为要坚守之前央行为使人民币加入一揽子货币对IMF所作的承诺,人民币的稳定和逐步升值长期下来也会有利于吸引外国资本流入中国, J Capital Research的分析师卡罗瑞特Carlo Reiter说,所以为了维持人民币的币值,中国央行开始抛售先前储备的美元。

近10年中国外汇储备(柱:储备累计规模;线:年率):2015年中国外储开始减少

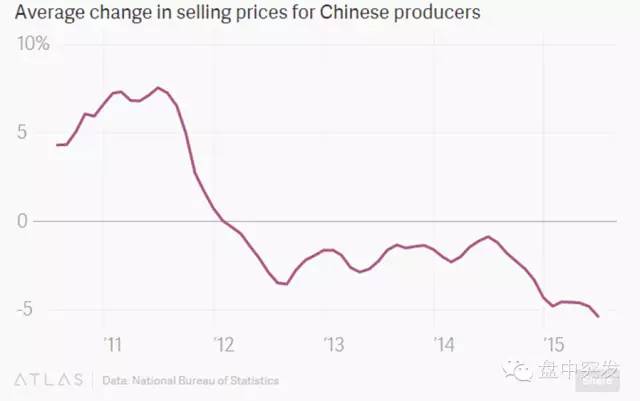

然而,回购人民币降低了流动性,提高了借贷成本,抑制了借贷和投资,进而形成通货紧缩威胁:

中国生产者销售价格平均变化率

借贷成本的上升加剧了28万亿美元债务状况的恶化,因为其中大部分借贷是按浮动利率计息的。

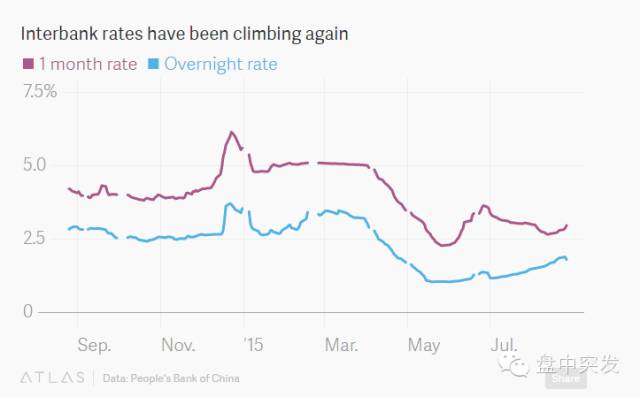

银行间利率又开始上升(蓝线:隔夜利率;红线:一个月期利率)

股市上涨影响银行贷款

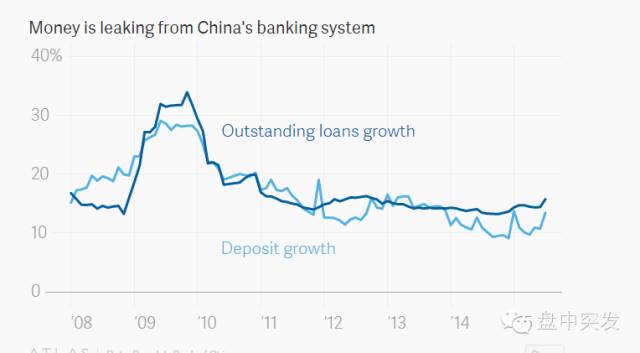

随着投资者将资金从银行取出投向券商购买股票,市场流动性进一步收紧,银行可用于放贷的钱更少,北大金融学教授Christopher Balding表示,为了保持经济增长,政府继续施压银行进行放贷。

钱从银行系统流出(深蓝线:未偿贷款增长率;淡蓝线:存款增长率)

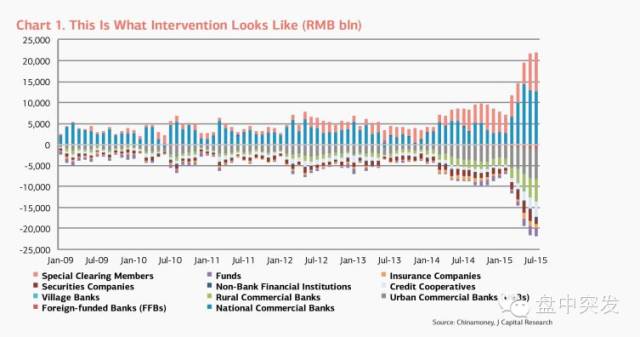

为了维持信贷市场流动性,中国政府7月初开始救市(前面提到的,政府花费超过1万亿美元)。J Capital Research 分析师Carlo Reiter表示,为筹资救市,政府支持的银行间同业拆借激增。7月间,政府机构借给了银行9.3万亿元人民币,主要就是为了提振股市。

救市资金干预下金融机构借贷图(单位:10亿人民币)

然而,银行间资本流动泛滥最终赶上了央行(宽松的速度),使更多钱流入金融系统,最终造成人民币贬值的压力剧增。

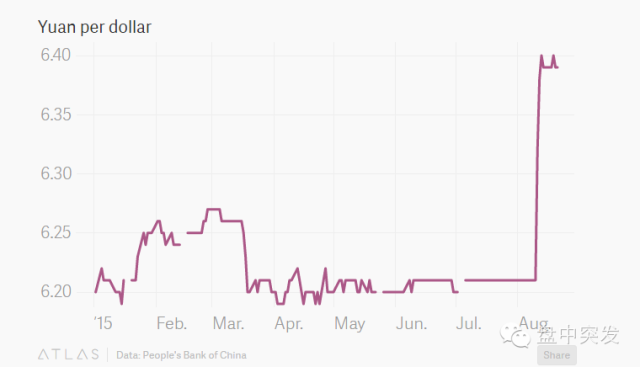

这一切都是8月11日人民币贬值的深层次原因,这种情况的发生最大的原因是“人民币已经贵到无法维持”了,Reiter说。不管怎样,过去几个交易日,人民币汇率趋于稳定,但迹象表明资本流出如此之大,央行不得不用抛售美元以稳定人民币。

今年以来,美元对人民币汇率走势

8月25日Societe Generale 经济学家Wei Yao写道,这次“货币稳定性战役已对国内流动性造成显著紧缩的影响。”换句话说,政府努力为减少债务,同时又要防止资本流出的各种宏伟措施,最终很可能无法阻止反而会增加这两者的规模。(翻译/王玲;编辑/雯思)